营地教育在全球已有百年的历史,其在日本的市场渗透率高达90%,在美国每年有1000万孩子参与营地活动。营地教育进入中国时间并不长,但在国民收入水平提升、教育消费升级、国家政策加持等因素的影响下,已然呈现爆发式增长趋势。

泛营地教育行业的企业数量远超万家,然而让大众认知到的品牌却屈指可数。在行业“淘沙期”,文章筛选了部分颇具潜力的企业。这些企业的营地教育业务有何商业模式?为何能从众多企业中脱颖而出?

营地教育备受各界关注

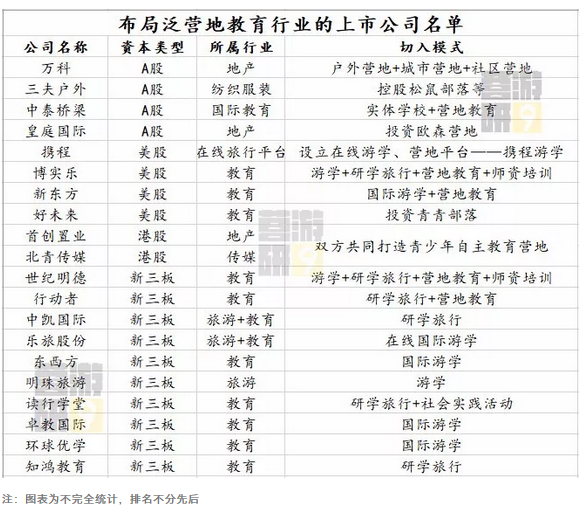

上市公司跨界抢滩营地市场

1.营地教育包容的特性,吸引众多跨界玩家

布局泛营地教育行业的上市公司名单中,除世纪明德、行动者将营地教育作为主营业务外,其他企业都是在原有业务的基础上拓展的营地教育和游学产品。其中深耕国际教育领域的企业主要开拓了国际游学产品,而K12培训领域的拓展营地教育业务,多是从企业战略布局的角度考虑。而地产公司、旅游公司等凭借场地优势和生源优势,也纷纷也在进行营地教育产业布局。

究其原因,泛营地教育行业产业链涵盖地产开发、场地运作、餐饮住宿、课程研发、硬件配备、风险管控、出行交通、医护保障、招生推广等。因此,营地教育行业吸引了很多跨界玩家进入。

2.“营地教育+”和“+营地教育”的商业模式不断获得验证

分析这些布局泛营地教育行业上市公司的切入模式,我们发现这些上市公司的主营业务或多或少都与营地教育行业可以产生关联,随着营地教育行业市场规模不断扩大,尤其是政策加持后,营地行业渗透率有望在近三年内从5%提升至20%-30%,这些上市公司顺势分羹营地行业。

这些上市企业或像新东方一样,通过拓展业务版块布局,或像好未来一样,投资相关企业布局,亦或是像万科一样,为了促进主营业务发展而拓展营地品类,更有像行动者一样,转型成为青少年营地教育的企业。从他们的切入方式和商业模式来看,“营地教育+”和“+营地教育”的模式也在不断获得企业关注和验证。

当然,无论是营地教育与国际教育,还是与旅游行业或地产结合,企业都需要结合自身优势验证商业模式。如携程结合自身在线旅游平台的流量优势,布局泛营地行业在线平台——携程游学;万科结合自身地产资源以及用户资源,开展户外营地+城市营地+社区营地模式。

不过万科有一个基本原则,即“不赚最后一枚铜板”,强调有针对性地做事情,重点攻克主营业务。2018年,万科更是提出了“在业务层面聚焦收敛”,地产开发是万科的基本盘,营地教育只是有益补充,可以很好地带动地产开发、销售、服务等,营地教育版块的营收也超千万,但终在万科内部处于相对薄利版块,单从营收贡献层面讲,或将面临被适度“收敛”。

3.毛利率介于教育和旅游行业之间

这些上市公司中,超一半企业创办时间已超过十年,创办时间最短的也超过了5年。从其财报上来看,2018年泛营地教育版块营业收入排名前2的企业是新东方和世纪明德,其中新东方国际游学和营地教育管理中心的营业收入超7亿,世纪明德的游学、研学、营地板块营业收入超过5亿元。

这些上市公司营地教育业务的毛利率一般较传统教育培训行业低一些,较传统旅游行业高一些。究其原因,营地、游学、研学的市场认知度还未及传统教育培训行业,也并非孩子教育的刚需产品,而且这类企业所需师资、运营成本要比传统教育培训行业更高,因此毛利率更低。

此外,随着旅游行业信息越来越透明,客户愈发会拆算产品成本、衡量性价比最高,使得旅游企业不得不降低产品单价,因此其毛利率被严重压缩。而营地、游学、研学产品虽有部分旅游产品的属性,但同时也有教育属性,具有教育溢价,因此,毛利率会更高。

市场爆发前夜行业处于“淘沙期”

这些新锐潜力玩家或将跑出位

泛营地教育行业除了以上上市公司备受瞩目外,还有很多新锐营地教育企业发展得不错,其中不乏营收超过3000万的企业,本文位为大家梳理了一下行业内营收规模较大、市场认可度较高的企业,并与大家一起探讨一下这些企业为何具有发展潜力。

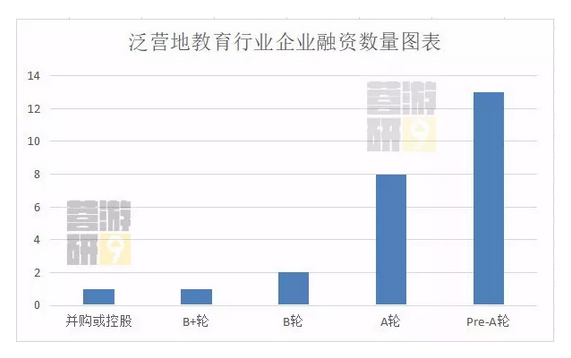

1. 很多优质营地教育企业获得过资本青睐

泛营地教育领域投融资案例数量,相较其他素质教育赛道所获融资案例数偏少,且所获得融资金额不高、融资轮次也多在早期。据不完全统计,国内获得Pre-A轮及以上融资的泛营地教育机构不超过30家。

而在在这种大环境下,能够经过资方“认可”的泛营地教育机构,其商业模式、企业团队、课程体系等在行业中相对更具有竞争优势。

虽然营地企业获得融资的机构较少,但是泛营地教育行业属于朝阳行业,尤其近两年飞速发展,使得资方纷纷关注到营地教育行业。而在真正投资营地教育前,投资方通常有以下几点担忧。

一是,营地企业大都处于试错阶段,尚未有特别成熟且经过验证的商业模式,投资风险相对较高;二是,营地教育行业是一个慢产业,企业通常需要3到5年才能实现真正盈利,回报周期相对较长;三是,营地教育行业属于跨界行业,因此营地教育企业的主管部门难以界定是教育部门,还是旅游部门,或是其他部门,这势必影响其相关上市,从而导致部分资方缺乏一定的退出机会。

2.拥有特色产品的企业占比80%

泛营地教育行业是一个高度重视运营的行业,运营效率、客户体验、课程品质,对于企业能否盈利、能否成功都至关重要。而随着家长对营地教育认知度提升,也愈发追求真正的优质营地活动,这使得产品研发能力也成为了企业竞争中不容忽视的元素。

而名单中的这些企业,拥有自己的特色产品和爆款产品的占比超过80%。其较强的产品研发能力,使得这些企业在产品同质化异常严重的营地行业,具备了很强的企业竞争力。

3.行业中超过95%的企业是B、C两端获客

教育行业企业拥有生源,是其生存、发展下去的前提。而营地教育企业如雨后春笋般涌现,市场需求呈现2倍增速,企业数量呈现4倍增速,这势必会导致很多企业将面临巨大的生存压力和招生压力。

通过C端获客容易树立口碑,赢得用户心智,当具有规模效应时获客成本也比B端获客更低,但是获客速度较慢。而通过B端获客可相对较为快速的打开市场,招生压力也较小。因此,目前行业中超过95%的企业是B、C两端获客。

名单上的营地企业中,只有斯达是只针对C端获客,尚未通过B端获客拓展市场。其余营地企业均是B、C两端获客,其中也不乏本就是平台的流量型企业或者自有教育盛业的企业通过内部导流,辅助营地教育业务进行用户转化。

4. 营地资源成行业门槛之一,多数优质企业均有营地

营地教育被称为“没有围栏的学校”,多数营地活动都需要在有别于传统校园的场所中开展。这些场所比传统校园要求更接近自然,更适合开展多种户外活动。营地企业拥有营地场所,才能更有效的保证营地活动执行的质量、孩子参与活动的体验感、营员活动期间的安全等。而营地企业想要建设以及合作这些符合要求的营地场所,需要较高的资金和资源支持。这无形中提升了营地教育行业的竞争门槛。

名单中的企业中,具有自建营地或合作营地的企业占比接近75%,其中不少企业拥有多家营地,如启行、游美、亿通、冠军营地等。